2020年石油市场的跌宕赚足了眼球,在某种程度上掩盖了天然气不那么惊心动魄的消极态势。天然气作为能源转型中蓬勃发展的重要角色,驻足不前或者发展滞涩都在某种程度上弥漫出悲观的气氛。

近日,国际能源署(IEA)发布《2020年天然气报告》(以下简称《报告》)分析公共卫生事件大流行对全球天然气市场的影响。

《报告》指出,2020年正经历全球天然气市场历史上最大的的需求冲击,在暖冬、全球大封锁、经济活动寒冬的综合影响下,预计全球天然气消费量下降4%(约1500亿立方米)。这是20世纪下半叶天然气市场大规模发展以来有记录的年度消费量最大减少量,其下降幅度将是2009年金融危机后最近一次下滑的两倍。

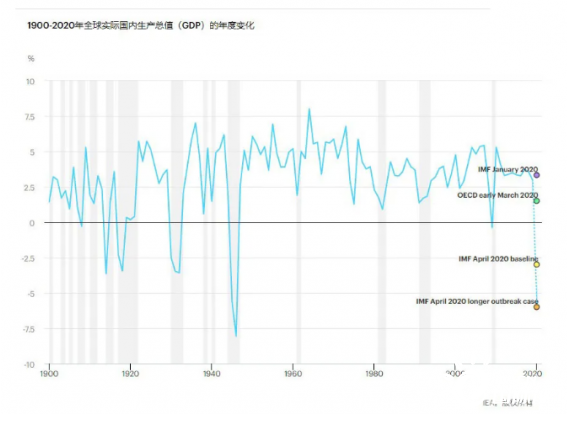

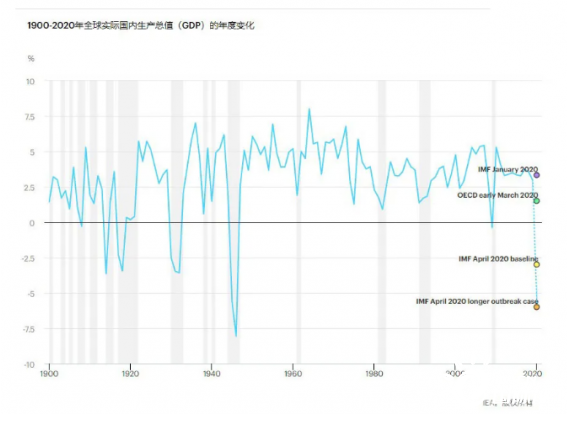

这一判断与国际货币基金组织《2020年4月世界经济展望》的悲观情境相吻合,在此情况下,世界正面临公共卫生事件爆发下全球GDP6%的收缩。

全球大封锁下的天然气 暖冬对2020年的天然气消费造成打压。特别是对于欧洲来讲,温和的气候、强劲的风力发电以及公共卫生事件导致的全国范围内封锁,导致欧洲前五个月的天然气消费量同比下降了7%。

事实上,由于石油市场导致的天然气价格随之下跌,在某种程度上加快了欧洲电力行业的煤制气转换,燃气发电比重从45%增至49%。但风力发电的强劲狙击了天然气的进一步发展,初步数据表明,风能输出同比增长近1/3,约30亿千瓦时,燃气发电量下降了10亿千瓦时,天然气需求随之减少了25亿立方米。

在几个欧洲国家或地区实施全国范围内封锁措施后,天然气消耗量急剧下降,从封锁开始(3月11日)到5月底之间下降了11%,绝对值下降了100亿立方米。下降的主要原因是工业和发电部门的需求下降,封锁期间,欧洲用电量减少了12%,对燃气发电造成了严重压力,燃气发电量下降了20%以上,相当于估计损失了50亿立方米的燃气使用量。这主要是由欧洲两个最大的燃气发电用户意大利和英国推动的,燃气发电量分别下降了25%和36%。

北美的天然气需求仍保持弹性。从2020年1月到2020年5月,美国的天然气消费量同比下降了2.8%。尽管整个第一季度的温度适中,并且在3月份的大多数州都实施了封锁措施,但下降幅度还是相当有限的。随着暖冬过去气候恢复常态,同期的消费量略有增长,为0.4%。

暖冬并未完全打压北美天然气的消费。北美天然气的发电量在冬季有所增加,这得益于较低的燃料价格和2019年新增的联合循环发电能力。天然气发电的增长是以煤炭为代价的,燃料的转换正在发生,即使在传统的以煤炭为动力的市场(例如中西部),第一季度天然气的份额上升到与煤炭相同的水平,并在4月成为主要的发电来源。

不完全的封锁措施在一定程度上并未对北美工业消费量造成损伤。公共卫生事件爆发导致了美国大部分州在3月下半月实施的封锁措施。到4月底,只有五个州几乎没有限制,甚至在5月份逐渐重新开放,截至5月底,约31个州取消了大部分限制。

尽管封锁对经济活动产生了重大影响,但与2019年相比,3月中旬至5月底之间的天然气需求略有增长0.5%。工业部门的消费量与2019年之前相当,直到2019年中期3月中旬,3月中旬至5月中旬同比下降3.6%。这一下降被发电部门抵消,同期增长了3.4%,而住宅和商业用途也有所增长,约1.5%。

亚洲天然气消费在低价增储之后进入消费瓶颈期。第一季度公共卫生事件对亚洲主要天然气进口国的需求增长影响有限,进口量在一定程度上弥补了国内产量的下降,同时增加了天然气储备。根据发改委数据,到2020年第一季度表观天然气消费量同比增长1.6%。3月和4月工业活动的逐步重启对限制使用天然气的影响有限在世界其他地区,出口商品的需求急剧下降。

重庆石油天然气交易所的初步数据显示,在3月份消费出现反弹之后,4月份需求同比增长了3.8%,这主要归功于城市燃气需求(同比增长15.8%),工业部门的消费量同比下降6.7%。

日本是全球最大的液化天然气进口国,其进口量在2020年的前五个月同比下降了5%,这主要是由于天气变暖,经济活动放缓以及该国天然气发电所占份额下降导致。

2020年前五个月,韩国的液化天然气进口量同比增长了约14%,尽管KOGAS报告称第一季度国内销售量下降了4%,4月下降了17.4%。然而,经济活动减少的影响在一定程度上被3月份发电量的增加所抵消,这得益于60家燃煤电厂的临时关闭以减少空气污染。

《报告》指出,从地域上看,预计欧洲、北美、欧亚大陆和亚洲的成熟市场的消费下降大部分,这将占2020年总需求损失的75%。这些市场将大部分损失集中在住宅和商业消费上,从而这是由于今年前几个月空间供暖需求下降的共同影响,随后实施了以商业部门的消费为重点的锁定措施。燃气发电在欧洲受到的打击尤其严重,电力需求下降和可再生能源输出不断增长双重影响。

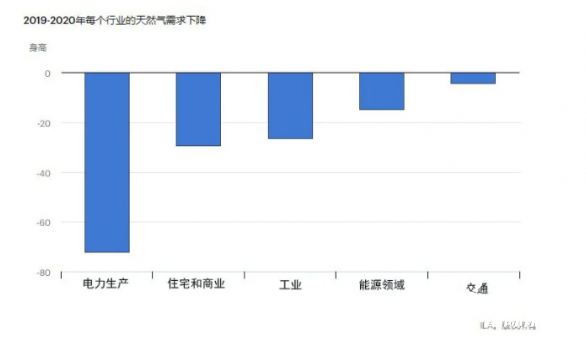

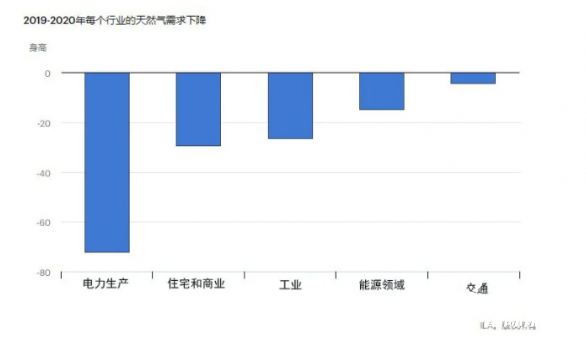

行业本身占全球天然气需求下降的10%左右,同比下降4%,这反映了全球供应的总体下降。《报告》称,发电消耗同比下降约5%,占全球需求下降的一半;全球住宅和商业部门的天然气使用量下降了近4%(主要是在上述成熟市场中),占总消费损失的20%;工业部门也占全球减少量的近20%,到2020年同比下降约4%。

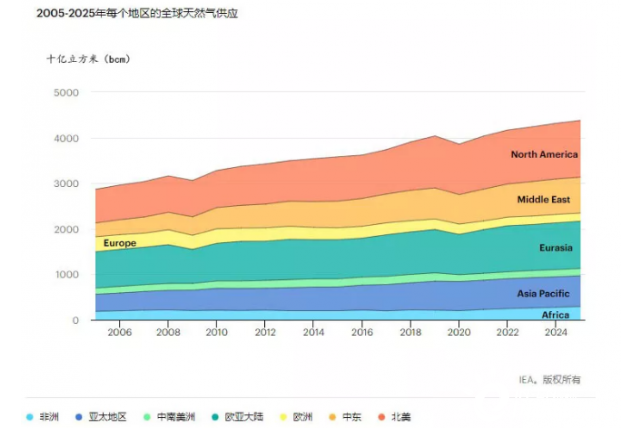

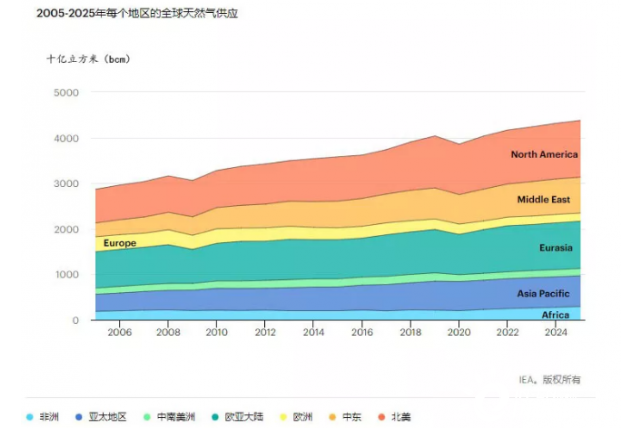

亚太将成为天然气恢复引擎 《报告》对未来的天然气消费进行了一定程度的预测并指出,随着成熟市场的消费恢复接近危机前水平,预计天然气需求将在2021年逐步恢复,而新兴市场则受益于经济反弹和天然气价格下跌。但是,预计2020年危机的影响将对中期增长潜力产生影响,从而在2019年至2025年的预测期内导致约750亿立方米的增长损失。

未来几年,亚太地区将占全球天然气消费增量的一半以上,这主要得益于中国和印度天然气的发展。尽管这两个市场的天然气前景依然强劲,但前景高度依赖于中国和印度在危机后环境中的未来政策方向和复苏路径。

IEA认为,尽管当前存在经济上的不利因素和不确定性,但两国仍在强有力的政策支持下受益于天然气,并且正在进行不断的改革以提高天然气在能源结构中的作用。工业部门的未来增长是两国天然气需求增长的主要驱动力,但是,工业产品的国内和出口市场都将高度依赖经济复苏的步伐。

欧洲、欧亚大陆和北美的成熟市场在2020年遭受的打击最大,随着工业和发电行业的需求逐渐回升,预计到2021年将恢复大部分的消费损失。由于天然气价格低廉和供应充足,煤制气转换也有望带来一些边际收益。

在预测期内,北美的天然气消费量每年仅增长0.4%,这主要归功于美国工业消费量的增长。墨西哥的天然气消费量每年以1.3%的温和速度增长,与新型燃气发电量保持一致。加拿大的需求每年差不多的速度增长,这主要是由于过程能源和用作原料的工业消耗增加所致。尽管加拿大淘汰了煤炭,但该预测显示由于可再生能源发电量的增加,燃气发电量的增长有限。

在预测期内,欧洲天然气需求将保持稳定。在电力部门,逐步淘汰超过50吉瓦的核能,燃煤和褐煤发电能力,为燃气发电厂创造了更多的市场空间。但是,可再生能源发电的迅速增长限制了增长,中期来看,可再生能源发电量将增长近30%。预计工业中的天然气需求将恢复到危机前的水平,而进一步的增长潜力仍然有限。

从行业来看,工业用途的天然气消耗是2025年需求增长的主要推动力,每年平均增长2.5%,占增量消费的40%。天然气作为工业加工燃料的额外需求主要来自中国、印度和其他亚洲市场。

在预测期内,发电部门的年均增长率预计为1.3%(远低于过去十年的2.6%)。成熟市场的需求增长速度下降,因为可再生能源产能的增加进一步缩小了热源的空间,而大部分煤制气转换已经开始。在增长迅速的市场中,天然气在发电中的作用仍然受到燃料成本竞争以及可再生能源的出现的挑战。

在住宅和商业领域,在一些国家如中国、印度、俄罗斯、伊朗等,城市燃气配送的发展带来了更高的需求。这在一定程度上被成熟地区的结构性衰退以及大多数供热需求有限的新兴地区缺乏增长潜力所抵消。

《报告》认为,在2020年卫生事件危机后尘埃落定后,中国将处于重返快速增长的轨道,在2019年至2025年间每年增加的天然气需求将超过1300亿立方米/年,这将使其成为IEA预测中的全球天然气消耗量增长最大的贡献国。

“尽管天然气的前景仍然强劲,但前景在很大程度上取决于中国未来的政策方向。”IEA认为,在危机后的复苏期间,工业用气需求可能会受益,这取决于政府是选择通过降低燃油价格和财政措施来刺激经济,还是通过放宽对煤炭使用的环境限制。在接下来的“十四五”规划中,煤与气之间的平衡又将如何变化,相关政策的放缓究竟是暂时性还是结构性变化仍有待观察。

声明:本文转载自合作媒体或其它网站的信息,目的在于信息传递,并不代表本站赞同其观点和对其真实性负责,如有内容、版权以及其它问题的,请联系我们处理;联系电话:13182603427;联系邮箱:copyright@gongkew.com。